Hệ sinh thái crypto – Bao giờ thì sẵn sàng bùng nổ?

- Thứ ba - 28/09/2021 13:15

- In ra

- Đóng cửa sổ này

Hiểu về Hệ sinh thái (Ecosystem)

Hệ sinh thái chính là hệ thống các sản phẩm được xây dựng, tích hợp trên một blockchain nền tảng, được kết nối, hỗ trợ nhằm cung cấp cho người dùng những dịch vụ đầy đủ nhất.

Các dự án như Ethereum, Binance Smart Chain (BSC), Solana, Avalanche là những dự án xây dựng blockchain nền tảng, bản thân họ đã được định vị là nền móng, là cơ sở hạ tầng cho cả một hệ sinh thái. Để duy trì và phát triển trong thị trường ngày một cạnh tranh, sẽ không có blockchain nền tảng nào đứng ngoài được xu thế xây dựng và phát triển hệ sinh thái.

Chỉ khi có hệ sinh thái, blockchain nền tảng đó mới giữ chân được người dùng và dòng tiền.

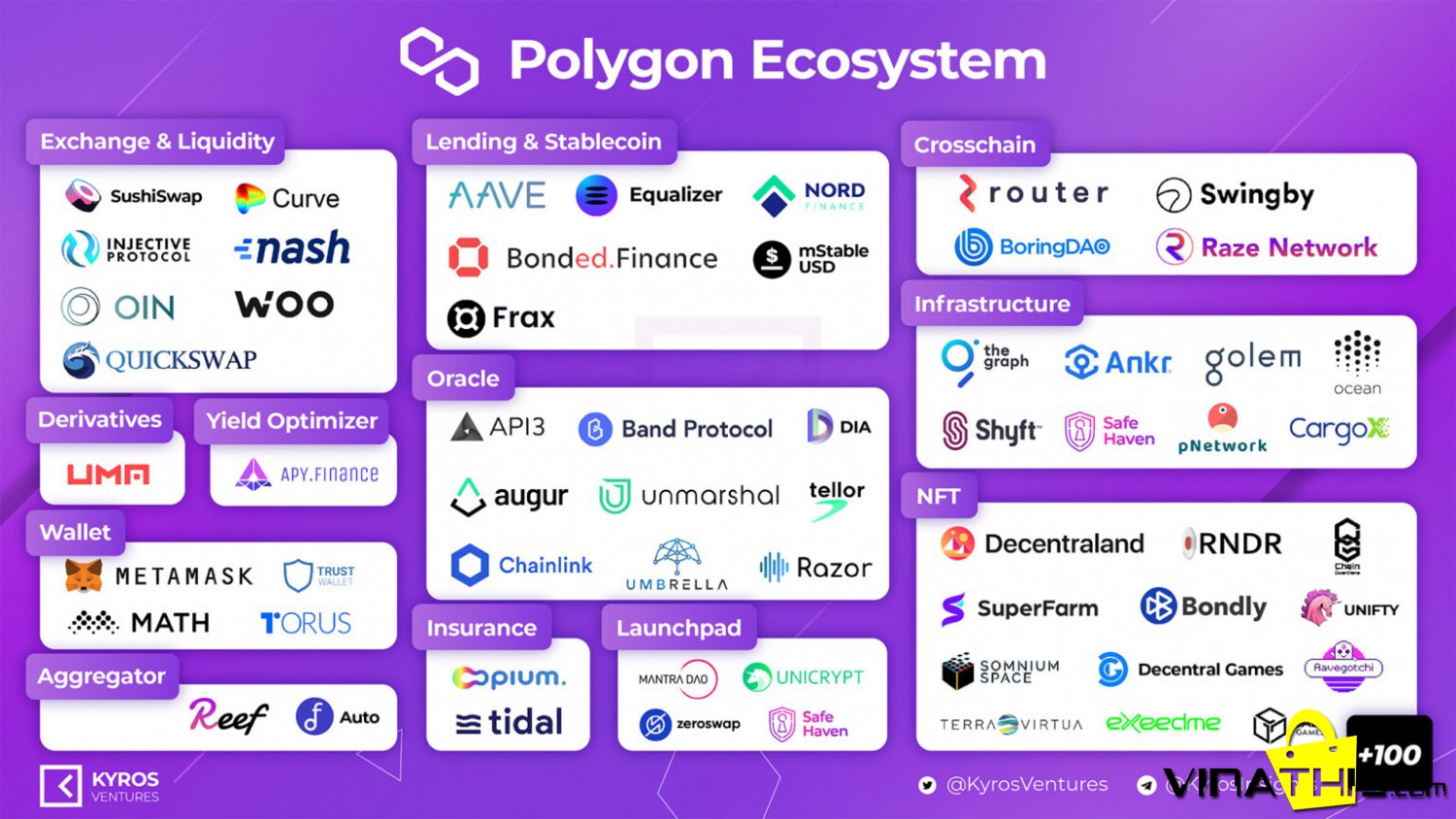

Các thành phần của một hệ sinh thái

Tùy vào mức độ hoàn thiện, cấu trúc của một hệ sinh thái có thể ở dạng giản đơn (đủ các thành phần cơ bản) và dạng phát triển (đa dạng hóa các thành phần và đa dạng hóa các dự án).

Các thành phần của một hệ sinh thái gồm có:

– Lớp base-layer: là nền tảng, cơ sở hạ tầng của hệ sinh thái

– Ví (Wallet): hỗ trợ cho lưu trữ và thanh toán

– Stablecoin

– Sàn CEX: hỗ trợ giao dịch, thanh khoản dòng tiền

– DeFi:

- AMM, DEX

- Giao thức vay/cho vay (Lending/Borrowing)

- Tài sản tổng hợp (Synthetic Asset)

- Yield Farming

- Bảo hiểm (Insurance)

- Giao thức tổng hợp (Aggregator)

- Nền tảng giao dịch phái sinh (Perpetual)

- Công cụ quản lý tài sản (Asset Management)

– Oracle – “Tai mắt” của thế giới Blockchain

– Cầu nối (Bridge)

– NFT & Gaming

– Nền tảng mở bán token (Launchpad)

Một hệ sinh thái sẵn sàng cần có đầy đủ toàn bộ những thành phần cơ bản như: Bridge, Stablecoin, Wallet, AMM, Lending, Yield Farming, Launchpad. Đây là những “game” cơ bản nhất để đón dòng tiền và giữ dòng tiền ở lại với hệ sinh thái.

1. Bridge

Bridge là cầu nối để chuyển tài sản từ bên ngoài vào hệ sinh thái. Xuất phát từ việc cấu trúc của mỗi blockchain nền tảng là khác nhau, nhu cầu cần có các cầu nối để chuyển tài sản từ hệ này sang hệ khác ngày một trở nên cấp thiết, đặc biệt khi nói về “trải nghiệm người dùng”.

Hầu hết người dùng đã quen với việc chuyển thẳng tài sản từ các sàn tập trung (CEX) như Binance, OKEx, Kucoin, FTX… đến thẳng các hệ phổ biến như Ethereum, BSC mà không cần sử dụng thêm công cụ nào khác.

Tuy nhiên, các hệ sinh thái mới như Solana, Avalanche… khi chưa có thanh khoản sẽ rất ít sàn tập trung hỗ trợ. Do đó, việc tự xây dựng hoặc sử dụng giải pháp của bên thứ 3 để “trung chuyển” tài sản là điều vô cùng quan trọng.

Nói về cầu nối, case study thành công nhất có lẽ là của AEB (Avalanche – Ethereum Bridge). Đây là cầu nối tài sản giữa Ethereum và Avalanche. Không tự định vị mình là “Ethereum Killer” mà chỉ cố gắng cải tiến thêm, sự tương thích với ngôn ngữ lập trình Solidity của Avalanche đã tạo ra điều kiện thuận lợi để những dự án lớn trên Ethereum chuyển dần sang Avalanche. AEB chính là điều kiện cần và đủ để thực hiện mục tiêu này. Đi cùng với lượng tài sản được chuyển trên AEB (tăng từ 40 triệu USD lên tới 1,7 tỷ USD tại thời điểm viết bài), cũng là sự bùng nổ của Avalanche.

Như đã phân tích trong bài 3 lý do đẩy giá AVAX tăng 200% trong 30 ngày qua, AEB chính là yếu tố không thể thiếu đưa giá AVAX lập ATH mới.

2. Stablecoin

Suy cho cùng, mọi hoạt động đầu tư, từ khâu tham gia đến khi thoát khỏi thị trường đều cần tới stablecoin.

Không phải ngẫu nhiên mà Tether (USDT) hiện đang xếp thứ 4 với tổng vốn hóa 69 tỷ USD, theo Coinmarketcap.

Stablecoin chính là “mạch máu” của hệ sinh thái. Một hệ sinh thái càng có nhiều stablecoin tham gia thì càng nhanh chóng đẩy được dòng tiền vào.

3. Ví (Wallet)

Ví là nơi lưu trữ tài sản và hỗ trợ người dùng thực hiện các tác vụ DeFi. Nếu hệ sinh thái bạn đang tham gia đã hỗ trợ nhiều loại ví phổ biến như Metamask, Trust Wallet… thì tệp người dùng có thể tiếp cận càng lớn.

4. Sự hỗ trợ của CEX

Hiện tại, CEX là nơi tập trung thanh khoản lớn nhất. Việc các CEX hỗ trợ cổng nạp, rút trực tiếp sẽ góp phần giúp trải nghiệm người dùng dễ dàng hơn. Từ đó thúc đẩy dòng tiền đổ về hệ sinh thái nhanh hơn.

5. AMM/DEX

DEX chính là sàn giao dịch phi tập trung, nơi tập hợp thanh khoản cho các đồng coin/token trong hệ sinh thái.

DEX càng phát triển => lượng giao dịch càng lớn, thanh khoản càng nhiều => dòng tiền trong hệ sinh thái càng phát triển, dự án dễ dàng triển khai hơn và khuyến khích các dự án phát triển nhiều hơn trên hệ sinh thái.

6. Lending/Borrowing

Tối ưu hóa khả năng sử dụng vốn trong hệ sinh thái, cung cấp cho người dùng thêm một công cụ để tạo ra lợi nhuận, kết nối các mảnh ghép DeFi với nhau.

7. Yield Farming

Yield Farming là nơi thu hút dòng tiền, đồng thời giữ dòng tiền ở lại với hệ sinh thái.

Yield Farming hợp lí sẽ giúp hệ sinh thái lưu trữ được dòng tiền khi người dùng luôn được tham gia farming các đồng token mới, có tiềm năng, với mức APY hợp lí cùng rủi ro thấp nhất.

8. Launchpad

Cũng là 1 game trên hệ sinh thái, nơi mà ra mắt các dự án tiềm năng mới.

Các dấu hiệu của một hệ sinh thái đã sẵn sàng bùng nổ

1. Giá đồng token nền tảng tăng trưởng mạnh

– Ban đầu, đa phần các token hoặc các tác vụ DeFi khác trong hệ sinh thái sẽ đều phải sử dụng native coin (làm đồng chuyển nhượng, trả phí…). Vì vậy, khi dòng tiền muốn đổ về hệ sinh thái, dòng tiền phải vào native coin trước khiến nó tăng giá.

– Một số quỹ đầu tư sẽ đầu tư vào dự án native coin khiến nó tăng giá.

– Đẩy giá native coin tạo hiệu ứng marketing tự nhiên cho hệ sinh thái.

2. Stablecoin

Một khi dòng tiền đang được đổ vào hệ sinh thái, có 2 yếu tố mọi người cần quan tâm:

– Có nhiều hơn stablecoin được triển khai trên hệ sinh thái

– Lượng stablecoin tăng lên

3. Hoàn thiện các mảnh ghép của hệ sinh thái

Như đã nói ở trên, để sẵn sàng đón dòng tiền và giữ dòng tiền hệ sinh thái đó cần hoàn thiện các mảnh ghép cơ bản nhất.

Các bạn có thể theo dõi Twitter, roadmap, những cột mốc quan trọng của hệ sinh thái. Ví dụ: Avalanche ra mắt BenQi Finance (QI) – mảnh ghép Lending của toàn hệ.

4. Sự tăng trưởng của Total Value Locked (TVL)

Dòng tiền tăng và duy trì bền vững trong hệ sinh thái có thể được thể hiện qua Total Value Locked (TVL). Theo dõi sự thay đổi TVL sẽ giúp mọi người sớm nhận ra những dấu hiệu của dòng tiền trong hệ sinh thái.

5. Các chương trình thu hút dòng tiền, sự tham gia của các quỹ đầu tư

Để khuyến khích hệ sinh thái phát triển, các blockchain nền tảng lần lượt tung ra những chương trình khuyến khích thanh khoản (Incentive Program) nhằm thu hút các dự án mới, thu hút dòng tiền.

Ngoài ra, một dấu hiệu nổi bật nữa mà mọi người có thể theo dõi. Đó chính sự tham gia của các quỹ đầu tư. Trước khi bùng nổ, Solana Labs huy động được 314 triệu USD trong vòng tài trợ mới do a16z và Polychain Capital dẫn đầu cùng với sự tham gia của Alameda Research, CMS Holdings…

Nếu theo dõi kĩ infographic trên, các bạn có thể thấy vào tháng 9, Avalanche nhận đầu tư 230 triệu USD từ hàng loạt quỹ lớn. Liệu đây có phải cú hích cho hệ sinh thái này?

Làm cách nào để tối đa hóa lợi nhuận từ hệ sinh thái?

Dòng tiền trong từng hệ sinh thái cũng sẽ có cách đi riêng của nó.

Thông thường, dòng tiền sẽ đổ vào native coin -> DeFi (Yield Farming, AMM, Lending) -> các DApp khác.

Do đó, sau khi đã xác định được dòng tiền đổ vào hệ sinh thái nào, chúng ta cần tiếp tục theo dõi dòng tiền trong hệ sinh thái đó sẽ đi như thế nào, đâu là các dự án tiềm năng?

Muốn làm được điều đó, chúng ta cần theo dõi thật chặt chẽ những tin tức liên quan đến hệ sinh thái, để ý những dự án gốc trước (được chính các quỹ đầu tư đã đầu tư vào hệ sinh thái rót vốn vào, được ủng hộ bởi chính hệ sinh thái, hoàn thiện về sản phẩm, token use case tốt…) và lập thành một hệ thống để theo dõi thông qua Coingecko, oinmarketcap…

Từ đó, lựa chọn dự án tốt trong hệ sinh thái để đầu tư.

Bên cạnh đó, khi hệ sinh thái mới phát triển, sẽ có rất nhiều dự án mới được triển khai. Đây là cơ hội tuyệt vời để chúng ta tham gia thực hiện test-net hoặc trải nghiệm sản phẩm để nhận retroactive. Ví dụ: token GB đã airdrop cho tất cả những người sử dụng cầu nối AB.

Skin in the game để nhận các phần thưởng bất ngờ nhưng giá trị.

Case Study: Hệ sinh thái Avalanche

Vào khoảng tháng 5/2021, mình đã bắt đầu chú ý và đi tìm hiểu sâu hơn vào Avalanche và AVAX. Thời điểm đó, AVAX có giá khoảng 30 – 40 USD.

Tư duy của mình khá đơn giản, mình tin rằng dòng tiền sau khi chảy sang Ethereum và Binance Smart Chain, sẽ tiếp tục hướng tới một hệ sinh thái mới. Lúc đó, giữa Solana và Avalanche, mình đã chọn Avalanche để theo dõi. Mình đã mua khá nhiều AVAX tại thời điểm 30 USD và thêm 1 lượng lớn XAVA (token của Avalaunch – nền tảng launchpad của Avalanche tại thời điểm đó, giá trung bình khoảng 1 USD).

Lí do của mình là vì Avalanche đã hoàn thành các mảnh ghép ở mức cơ bản. Họ đã có AMM DEX (Pangolin, Joe…), 1 IDO launchpad, 1 bridge AEB, một số nền tảng Yield Farming như Penguin (PEFI) . Roadmap 2021 của Avalanche cũng có vẻ rất hấp dẫn.

Tuy nhiên, mình đã timing sai. Mình cho rằng Avalaunch sẽ là bước khởi động cho các dự án mảnh ghép tiếp theo. Tuy nhiên, với cú sập tồi tệ của Bitcoin thời điểm đó, hầu như 2 khoản đầu tư của mình vào Avalanche chịu thua lỗ khá nhiều (AVAX về đáy lúc thấp nhất 9 USD, XAVA tầm 0,4 USD). Mình đã quyết định cắt lỗ XAVA ra thành AVAX và tiếp tục hodl AVAX. Ngoài ra, may mắn là mình đã trung bình giá AVAX ở mức 20 USD và 15 USD.

Sai lầm thời điểm này của mình, chính là chỉ dựa vào một số sự tăng giá của hệ sinh thái để tin rằng nó sắp bùng nổ.

Mình đã cố tình bỏ qua những mảnh ghép khác quan trọng như BenQi (Lending/Borrowing), bỏ qua việc các CEX chưa hỗ trợ cho C-Chain của Avalanche, bỏ qua việc AEB chỉ mới chuyển một lượng tài sản nhỏ (tầm 50 triệu USD) từ Ethereum vào Avalanche, bỏ qua việc roadmap 2021 của AVAX đã chỉ ra rằng sắp tới sẽ có những cột mốc lớn khác.

Dĩ nhiên, may mắn rằng mình vẫn kiên định hodl AVAX. Và thời điểm cần tới thì nó cũng sẽ tới, Avalanche lần lượt ra nhiều tin tức và động thái cho thấy dòng tiền đã thực sự đổ về với hệ sinh thái, như:

- BenQi ra mắt.

- Lượng tài sản chuyển qua AEB tăng từ 50 triệu USD lên gần 1 tỷ USD, đồng thời chi phí sử dụng cầu nối AEB cũng thấp hơn với những cải tiến từ Avalanche.

- Binance tích hợp C-Chain hỗ trợ Avalanche.

- Avalanche Rush với giá trị 180 triệu USD được tung ra để khuyến khích phát triển hệ sinh thái.

- Avalanche gọi vốn 230 triệu USD từ các quỹ đầu tư lớn như Polychain Capital, Three Arrows Capital…

- TVL tăng từ khoảng gần 300 triệu USD lên 3 tỷ USD.

Với những dấu hiệu rõ rệt như vậy, AVAX và nhiều token khác trong hệ sinh thái cũng thực sự bùng nổ với sự tăng giá nhanh chóng.

Qua case study của mình, mọi người có thể thấy: ngoài việc đánh giá, nhìn nhận tiềm năng của hệ sinh thái, để tối ưu hóa lợi nhuận, chúng ta cũng cần timing.

Việc tính toán đúng thời điểm hệ sinh thái bùng nổ sẽ giúp chúng ta có những vị thế tốt hơn và tối ưu hóa dòng vốn tốt hơn.

Mình hy vọng qua bài viết này, mọi người đã có thêm một góc nhìn mới về cách chúng ta nhìn nhận, đánh giá và theo dõi một hệ sinh thái.

Poseidon – Kyros Research

Chú ý: ghi nguồn từ Vinathis Finance - vinathis.com

Mời quý bạn đọc đăng gửi bài viết tại chuyên trang TÀI CHÍNH - DOANH NGHIỆP - CHUYỂN ĐỔI SỐ - email: bbt.finance@vinathis.com