Câu chuyện Cash Flow của các công ty công nghệ

- Thứ sáu - 17/03/2023 07:49

- In ra

- Đóng cửa sổ này

Câu nói trên của Don Valentine đã nêu bật nên tầm quan trọng của Cash flow, một trong những khái niệm quan trọng nhất trong kinh doanh nhưng không được nói đến nhiều và phân tích cụ thể như những khái niệm khác.

Điều này cũng dễ hiểu thôi vì không phải founder nào cũng có xuất thân từ ngành kế toán/tài chính hay từng làm CFO trong quá khứ. Hôm nay, chúng ta hãy cùng khám phá về cash flow thông qua một số case-study cụ thể từ Amazon, Berkshire Hathaway, Apple, Affirm, Pipe và hàng loạt công ty khác. Từ đó để có thể thấy nó ảnh hưởng nhiều như thế nào đến cách vận hành và chiến lược tăng trưởng của mỗi doanh nghiệp.

Nếu bạn lo rằng bài viết này sẽ đòi hỏi kiến thức về kế toán/tài chính để có thể hiểu thì đừng lo, mình sẽ không chạm vào những chi tiết sách vở đó. Chúng ta sẽ chỉ nói về cash flow, dưới góc độ bản chất và dễ hiểu nhất cho tất cả mọi người.

Mình cùng bắt đầu nhé!

My Dropshipping Story

Trải nghiệm đầu tiên khiến mình thực sự nghĩ về tầm quan trọng của cash flow xảy ra hơn 2 năm trước. Khi đó mình có thử chạy một của hàng Dropship trên Shopify.

Nếu bạn nào chưa biết về model Dropship thì nó đơn giản là mình sẽ tìm một sản phẩm trên trang Aliexpress (một sàn tmđt của Trung Quốc) sau đó dùng một tool là Oberlo để nhập hình ảnh, giá, SKU của sản phẩm đó về Shopify. Rồi vào Shopify chỉnh ảnh, description, giá cho sản phẩm.

Sau đó, mình sẽ chạy FB Ads nhắm tới người dùng tại Mỹ với link website vừa tạo được trên Shopify. Khi có đơn hàng thì mình sẽ quay lại Aliexpress để order. Cuối cùng người bán sẽ ship đơn thẳng từ TQ đến khách hàng của mình tại Mỹ, còn mình nhận lại tiền từ được khách hàng thanh toán qua PayPal.

Mọi thứ sẽ không nên chuyện nếu PayPal không giữ tiền doanh thu của mình trong vòng 21 ngày. Có thể coi đây là một biện pháp an toàn PayPal sử dụng với những merchant mới, chưa có nhiều uy tín để đề phòng trường hợp có người mua yêu cầu chargeback.

Cửa hàng của mình ra đơn đều đều sau khoảng hai tuần, đây ra khi mình bắt đầu nhận ra vấn đề về cashflow. Cụ thể, mình sẽ mất 21 ngày để có thể lấy được tiền về tài khoản từ PayPal, trong khi đó lại phải trả tiền hàng và quảng cáo cho Aliexpress và Facebook ngay lập tức mỗi khi có đơn hàng. Câu chuyện sau đó không nằm ngoài dự đoán, chỉ mất hơn một tuần nữa để mình tiêu hết tất cả các hạn mức thẻ mình có và đành tạm dừng việc “scale” lại để chờ tiền về.

Như bạn có thể thấy, câu chuyện nho nhỏ trên của mình là một ví dụ điển hình về cashflow. Nếu PayPal trả tiền cho mình ngay lập tức thì mọi chuyện đã rất rất khác. Mình có thể “mỡ nó rán nó”, dùng chính lợi nhuận vừa thu được để tiếp tục đổ vào quảng cáo để scale lên mà không cần đi vay nguồn vốn nào khác. Tuy nhiên, trong thực tế vì vấn đề về cashflow nêu trên, mình chỉ có cách ngồi chờ tiền về rồi mới chạy tiếp hoặc buộc phải đi vay vốn ngoài.

Do đó, trên lý thuyết hai business có thể có doanh thu, lợi nhuận, margin như nhau nhưng cashflow khác nhau thì sẽ dẫn đến những yêu cầu về vận hành và gọi vốn hoàn toàn khác nhau.

Có thể nói mọi doanh nghiệp trên đời, bất kể to nhỏ đều có cashflow rơi vào một trong ba trường hợp sau:

- Dòng tiền vào (doanh thu) đến sau dòng tiền ra (chi phí) – trường hợp phổ biến nhất, đa phần các doanh nghiệp sẽ rơi vào trường hợp này.

- Dòng tiền vào đến cùng thời điểm với dòng tiền ra – không nhiều doanh nghiệp rơi vào trường hợp này.

- Dòng tiền vào đến trước dòng tiền ra – trường hợp ít gặp nhất, nó cũng là trường hợp lý tưởng nhất cho doanh nghiệp.

Hãy cùng mình đi qua một số case study để khám phá cụ thể hơn về từng trường hợp.

Amazon

Amazon là một doanh nghiệp khá thú vị khi hai mảng kinh doanh chính của họ là Amazon Retail – tức tất cả những thứ liên quan đến Ecommerce (mình sẽ gộp chung cho cả 1st và 3rd party) và Amazon Web Service, là hai ví dụ hoàn toàn trái ngược về cash flow.

Với Amazon Retail, mà cụ thể hơn là model ban đầu của Amazon – 1st party, có thể coi nó là một trong những ví dụ điển hình cho trường hợp 3, tiền vào trước tiền ra.

Trong model này, người dùng sẽ trả tiền ngay lập tức cho Amazon khi mua hàng online, tuy nhiên Amazon chỉ phải trả cho nhà cung ứng tiền hàng 30-60 ngày sau đó. Có thể coi Amazon có được một khoản vay ngắn hạn cực lớn trong thời gian này để có thể tuỳ ý sử dụng. Khoản tiền này thường được gọi là “float”.

Hãy nhìn vào so sánh về “cash conversion cycle” giữa Amazon và những nhà bán lẻ truyền thống để thấy điểm khác biệt cực lớn về cashflow.

Cash conversion cycle – là tốc độ xoay vòng tiền mặt của doanh nghiệp. Nếu bạn vận hành một siêu thị, thì nó là thời gian giữa lúc bạn phải trả tiền cho nhà cung ứng để mua hàng hoá về, tới khi bạn có thể nhận lại doanh thu khi người dùng mua hàng trên kệ. Cash conversion cycle càng ngắn là càng tốt, nó thể hiện doanh nghiệp có thời gian hàng tồn kho ngắn – bạn không bị chôn vốn lâu, từ đó có thể xoay vòng tiền nhanh để tái đầu tư.

Với Walmart, con số này rơi vào đâu đó khoảng trung bình là 10 ngày, với Costco, nó thậm chí còn thấp hơn, chỉ khoảng 3-4 ngày. Đó là dữ liệu năm 2013, tính đến giờ cash conversion cycle của Walmart đã giảm xuống là 6 ngày, còn Costco thì chỉ là vỏn vẹn 1 ngày. Là gì đi nữa thì cash conversion cycle dạng một chữ số này đều là cực kỳ ấn tượng. Nó thể hiện sự hiệu quả đến mức gần như tối ưu của những chuỗi siêu thị này trong khâu vận hành cũng như dự đoán nhu cầu của khách hàng.

Tuy nhiên, tất cả những con số này đều bị lu mờ khi so sánh với Amazon. Cash conversion cycle của Amazon hiện tại là âm 31 ngày. Tức trung bình một tháng sau khi nhận tiền về từ người dùng thì Amazon mới phải trả tiền hàng cho nhà cung ứng. Điều này nghe thì khá bình thường bây giờ, nhưng vào thời điểm những năm cuối 90, khi thương mại điện tử mới bắt đầu nhen nhóm thì nó thật sự là một cuộc cách mạng. Michael Mauboussin, một trong những analyst nổi tiếng nhất tại Wall Street thời đó (và cả bây giờ) đã phấn khích tới mức ví von rằng thay vì gọi là amazon.com thì Wall Street nên gọi Amazon là cashflow.com 🤣🤣🤣

Về cơ bản trong 30 ngày này, Amazon có một “khoản vay miễn phí” mà họ có thể tận dụng để tiếp tục bơm vào những nỗ lực tăng trưởng, Jeff Bezos hiểu rõ lợi thế này của Amazon và quyết liệt sử dụng nó một cách triệt để vào chiến lược mở rộng của Amazon.

Hãy tưởng tượng bạn là một chuỗi bán lẻ truyền thống với dòng tiền lúc nào cũng bị giới hạn vì luôn phải trả tiền hàng cho supplier trước => luôn chôn vốn vào inventory. Vì thiếu tiền mặt, để mở rộng bạn buộc phải đi gọi vốn ngoài – có thể là qua kênh vay nợ – debt financing hoặc chấp nhận bán cổ phần – equity financing. Là gì đi nữa thì để có thể tiếp cận với nguồn vốn đó bạn sẽ phải trả một cái giá – lãi suất hoặc pha loãng cổ phần.

Trong khi đó, có một đối thủ mới nổi, họ theo đuổi một mô hình kinh doanh có cash conversion cycle tốt hơn bạn nhiều. Do đó, họ có quyền truy cập vào một “nguồn vốn miễn lãi” trong 30 ngày đến trực tiếp từ doanh thu người dùng. Họ dùng nó một cách cực kỳ quyết liệt để mở rộng => càng mở rộng, GMV của họ càng tăng trưởng nhanh => “nguồn vốn miễn lãi” này lại càng tăng lên tương ứng. Như một vòng lặp – “possitive feedback loop”, càng mở rộng, họ lại càng có thêm nhiều vốn để mở rộng mà không phải đi vay mượn ai. Quả thật là một viễn cảnh đáng sợ cho công ty của bạn đúng không?.

Những dòng trên có thể coi là một đoạn văn mô tả cho góc nhìn của những nhà bán lẻ truyền thống khi nhìn vào Amazon trong những năm đầu của họ. Chiến lược “mỡ nó rán nó, sử dụng 30-60 day float hiệu quả để mở rộng đã được Jeff Bezos triển khai một cách gần như là hoàn hảo. Cụ thể, Amazon giờ đây có giá trị lên đến 1,500 tỷ USD, tuy nhiên tất cả số vốn mà họ phải gọi từ trước tới giờ chỉ vỏn vẹn là 108 triệu USD, với vòng gọi vốn cuối cùng đã từ năm 2001. Đây là một con số quá khiêm tốn nếu chúng ta so sánh với những vòng gọi vốn choáng ngợp của những startup thời nay.

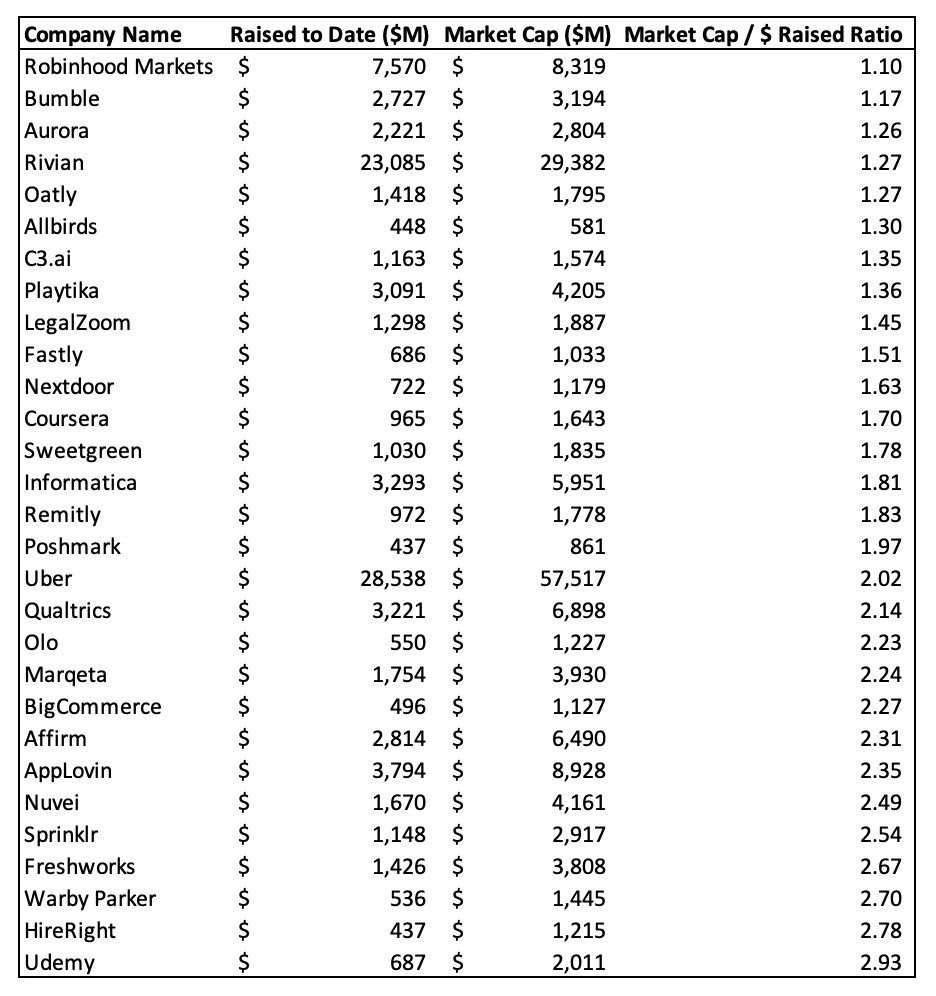

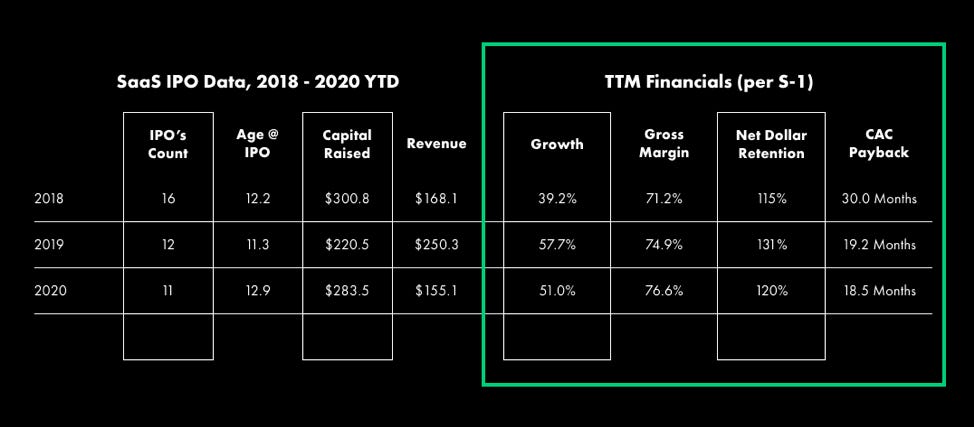

Gần đây, có một số liệu thống kê được Tanay Jaipuria – một cây viết về startup, tổng hợp lại, mà mình cho là rất thú vị. Nó cho chúng ta thấy một mức tranh tổng thể về hiệu quả sử dụng vốn giữa các startups trong nhiều lĩnh vực khác nhau. Cụ thể, Tanay lấy số liệu giữa vốn hoá thị trường của các công ty lớn và chia nó cho số vốn tương ứng mà những công ty này đã gọi, từ đó ra được một tỷ lệ Market cap/ $ Raised Ratio.

Tỷ lệ này càng cao thể hiện công ty đó sử dụng vốn càng hiệu quả, tạo ra được nhiều giá trị trên cùng một đồng đô la được đầu tư vào, và ngược lại.

Thú vị hơn cả, có vô số công ty lớn mà bạn có thể kể tên có ratio <1, tức vốn hoá thị trường còn thấp hơn cả số vốn đã gọi được. Một số lượng không nhỏ những công ty trong hạng mục này có liên quan đến yếu tố vật lý như Real-estate, Ride sharing. 3 công ty lớn về Ride sharing là Didi, Grab, Lyft dù vận hành ở các quốc gia khác nhau nhưng đều chịu chung số phận là phải nằm trong hạng mục này. Đáng nể nhất có lẽ vẫn là WeWork khi họ có market cap chỉ là 2.7 tỷ USD, trong khi đã gọi vốn đến hơn 16 tỷ USD 🤯.

Tiếp theo chúng ta có ngưỡng 1-2x ratio. Các DTC startups như Allbirds, Warby Parker cũng chỉ nằm ở ngưỡng 1-2x này. Thú vị hơn cả, Uber lại đang đang được trade ở ngưỡng 2x ratio – cao hơn gấp đôi so với những công ty cùng hạng mục Ride-sharing khác như Lyft, Didi, Grab.

Tiếp theo ở mức 3-10x, Coupang, trang tmđt lớn nhất Hàn Quốc, một model có thể coi là so sánh được với Amazon cũng chỉ có ratio là 3x.

Cuối cùng ở ngưỡng 10x trở nên, chúng ta sẽ thấy hàng loạt công ty về Tech Infrastructure như Snowflake, Cloudflare, MongoDB… và SaaS như Salesforce, Okta, Zendesk, Atlassian…

Tuy nhiên, tất cả những con số trên đều bị lu mờ khi phải so với Amazon. Market cap/ $ Raised Ratio của Amazon là 13,600x ($1500 tỷ/ 108 triệu).

Mọi so sánh đều là khập khiễng, nhưng con số trên đã phần nào thể hiện sự hiệu quả như thế nào của Amazon trong việc tận dụng lợi thế đến từ “30-60 day float” để tăng trưởng trong suốt lịch sử 28 năm hình thành. Gần như toàn bộ vốn Amazon dùng để scale không đến từ bên ngoài mà trực tiếp đến từ việc tái phân bổ doanh thu.

Jeff quyết liệt với playbook sử dụng “float” để tăng trưởng đến mức gần như trong gần 20 năm sau khi thành lập, Amazon vẫn liên tục đốt hết doanh thu để tái đầu tư vào tăng trưởng, dẫn đến việc lợi nhuận vẫn gần như bằng không, thậm chí có năm còn vận hành ở mức lỗ.

Không phải ai cũng hiểu rõ playbook này của Jeff. Từ khi IPO vào năm 1997 và trong nhiều năm sau đó, dưới góc nhìn của nhiều Wall Street analysts, Amazon trong những ngày đầu chỉ là “bình mới rượu cũ” – nguyên văn “Lipstick on a pig”, chứ thực chất vẫn chỉ là một nhà bán lẻ. Thậm chí, bởi vì Jeff liên tục cắt giảm giá và chấp nhận một biên lợi nhuận cực thấp để thu hút người dùng, Wall Street còn gọi Amazon là một “quỹ từ thiện, vận hành trên lợi ích của người tiêu dùng Mỹ”. Trong những video phỏng vấn Jeff ở những ngày này, bạn sẽ thấy Jeff gặp vô số câu hỏi dạng như :

“Tôi không hiểu cấu trúc chi phí của Amazon khác gì? Yeah, ông bán trên Internet đấy, những về cơ bản ông vẫn chỉ là một nhà bán lẻ với một lợi nhuận biên mỏng dính như bao nhiêu nhà bán lẻ truyền thống khác.

Tại sao nó lại có thể là một bussiness thú vị được ?”.

Jeff phải giải thích về sự khác biệt của Amazon về kênh phân phối qua Internet, lợi thế về số lượng SKU đa dạng và hơn cả là lợi thế về cash flow giúp tạo tiền đề cho chiến lược tăng trưởng mà ông đang theo đuổi.

Như bạn đã thấy, hai business có thể có cùng cấu trúc chi phí, lợi nhuận biên nhưng cash flow khác nhau thì sẽ có những kết quả hoàn toàn khác nhau. Tất nhiên có nhiều yếu tố khác cùng cấu thành nên sự thành công của Amazon ngoài cashflow, nhưng ta có thể khẳng định gần như chắc chắn một điều rằng: Nếu không có lợi thế đến từ cash flow của mình, sẽ không có một Amazon lớn mạnh như ngày hôm nay.

AWS

Nếu model 1st party retail của Amazon là ví dụ kinh điển cho trường hợp 3 – Tiền vào trước tiền ra, thì Amazon Web Services lại là nửa đối lập thể hiện cho trường hợp 1 – Tiền ra trước tiền vào.

Mình coi AWS là ngang hàng với Retail là vì mặc dù doanh thu của AWS chỉ cỡ khoảng 15% so với Amazon Retail nhưng nếu nhìn vào lợi nhuận, hay cụ thể hơn là operating income thì kể từ 2015, khi số liệu về AWS bắt đầu được public thì nó luôn là ngang ngửa, thậm chí trong nhiều quý còn cao hơn cả Retail 🤯🤯🤯

Với AWS, có lẽ chúng ta đều hiểu tại sao nó là ví dụ điển hình cho Dòng tiền vào đến sau dòng tiền ra. AWS phải đầu tư cực lớn cho chi phí cố định để mua server và xây dựng các Data centers trên toàn thế giới. Tiếp theo, tương tự như các doanh nghiệp về enterprise software, họ mất chi phí cho team sales và marketing để đem về các khách hàng. Những chi phí này được tính vào CAC ngay ở thời điểm hiện tại, tuy nhiên doanh thu từ những hợp đồng này sẽ không được trả ngay khi ký mà sẽ chỉ được thực trả sau khi người dùng sử dụng dịch vụ vào cuối mỗi tháng.

Cụ thể, hiện nay AWS đang có backlog là $100 tỷ đôla tổng giá trị các hợp đồng tương lai đã được ký kết với khách hàng. Tuy nhiên Amazon không lấy được một đồng nào từ những contract này ngay lập tức mà buộc phải chờ qua thời gian để thu về. Nếu muốn mở một Data center mới, Amazon không thể “mỡ nó rán nó” dùng chính doanh thu tương lai này để mở rộng như playbook mà họ đã dùng ở mảng retail, mà buộc phải dùng tiền từ một nguồn khác.

Có thể coi hai nửa trái ngược của Amazon bù trừ cho nhau rất tốt. Bên Retail có lợi nhuận biên rất thấp, nhưng có model cash flow cực tốt. Ngược lại AWS thì có lợi nhuận biên cực cao nhưng lại có model cash flow không tốt. Sự tài tình của Jeff Bezos đến từ việc biết lấy ngắn nuôi dài, dùng dòng tiền 30-60 day float đến từ mảng Retail để liên tục cung cấp vốn cho sự phát triển của AWS – lợi nhuận cao nhưng lúc nào cũng đói vốn. Về cơ bản có thể coi Retail chính là một ngân hàng đã cung cấp những khoản vay miễn lãi khổng lồ cho AWS.

Đến giờ thì mọi nỗ lực của Jeff đã được đền đáp, AWS giờ đã trở thành con gà đẻ trứng vàng của Amazon. Dù chỉ chiếm 15% tổng doanh thu nhưng AWS lại chiếm tơi 3/4 tổng operating profit của Amazon trong năm 2021. Giờ đây, chính AWS lại là “ngân hàng mới” trong nội bộ của Amazon, với profit được mang đi phân bổ để đầu tư vào những bussiness lines mới của họ.

Affirm, BNPL startups – Làm sao khi dòng vốn của bạn xoay vòng quá chậm?

BNPL startups.

Trong tất cả các doanh nghiệp, BNPL – hay mua trước trả sau, là một trong những ví dụ kinh điển nhất cho trường hợp cashflow theo dạng 1 – tiền ra trước tiền vào sau. Ngay trong cái tên “Pay Later” của business model đã phần nào nói lên cashflow của những công ty dạng này.

Nói qua một chút về mô hình kinh doanh, những BNPL startups thường sẽ vận hành như một cổng thanh toán trên website/platform tmđt của merchant. Khi người mua hàng checkout, họ có thể lựa chọn BNPL để trả góp cho đơn hàng. Lúc này, BNPL startups sẽ thay mặt người dùng trả tiền cho merchant ngay lập tức, ở một mức chiết khấu nhất định, thường là khoảng 5%. Ví dụ như đơn hàng giá trị là $100 thì BNPL startups sẽ chỉ trả cho merchant $95.

Sau đó, BNPL startups sẽ chờ người dùng trả góp lại trong 2-3 hoặc thậm chí 6-12 tháng để thu lại về đủ $100. Nếu không có bất trắc gì xảy ra BNPL startups sẽ lãi $5 ($100-95) khi người dùng hoàn tất thanh toán.

Vì cashflow của model này cần giải ngân liên tục trong ngắn hạn, nhưng chỉ có thể thu lại vốn trong dài hạn, tất cả những công ty BNPL đều đói vốn và cần liên tục đi vay tiền để có thể tiếp tục chi trả cho những khoản vay mới từ người dùng. Có thể coi “access to cheap cost of capital” là điều quan trọng nhất với một BNPL startup.

Có nhiều cách để những doanh nghiệp này huy động vốn. Phổ biến nhất là liên kết với một ngân hàng đứng sau, rồi vay vốn từ ngân hàng này để giải ngân. Chơi lớn hơn nữa như Klarna thì sẽ lập ra hẳn một neobank để tự mình làm ngân hàng và huy động vốn trực tiếp từ tiền gửi của người dùng với một lãi suất rẻ hơn.

Thú vị hơn cả có lẽ là cách Affirm đang dùng – bán đi khoản nợ mà họ đang có với một mức chiết khấu nhất định thông qua Asset-Backed Securities (ABS).

Hiểu đơn giản là Affirm, sau khi trả $95 cho merchant, họ sẽ có một khoản thu về là $100 trong 12 tháng tới. Thay vì nằm im chôn vốn chờ tiền về, họ sẽ ngay lập tức tìm những quỹ đầu tư lớn có nhu cầu mua khoản nợ này về, để có thể bán nó đi với một mức giá chiết khấu – $97 chẳng hạn. Dưới góc độ của quỹ đầu tư, mua khoản nợ của Affirm giống như họ đang mua trái phiếu hoặc các tài sản dạng fixed-income khác, khi người dùng trả góp lại đủ $100 trong 12 tháng tới, các nhà đầu tư sẽ lãi được $3 ($100-97).

Về phía Affirm, họ sẽ lãi được ít hơn – chỉ là $2 ($97-95) thay vì $5 nếu họ chờ đến khi khoản vay đáo hạn, tuy nhiên đổi lại, họ sẽ có tiền ngay lập tức để tiếp tục xoay vòng giải ngân cho các khoản vay mới.

Với cùng một lượng vốn ban đầu, model này giúp Affirm xoay vòng vốn được nhiều lần trong một năm, giúp đem về lợi nhuận cuối cùng cao hơn nhiều so với việc chỉ nằm im chờ người dùng trả qua thời gian. Giả sử với mỗi đơn hàng $100 bỏ ra họ như trên, Affirm chỉ lãi $2, nhưng vì họ xoay vòng dòng vốn này được 5 lần trong một năm => $10 lợi nhuận, so với chỉ $5 nếu không làm gì cả.

Theo Affirm, chỉ trong vòng hơn một năm kể từ khi launch chiến lược này, từ tháng 7/2020 đến tháng 8/2021, Affirm đã thực hiện 6 lần bán đi những khoản nợ của mình, thương vụ gần nhất có giá trị lên đến $500M.

Tất nhiên Affirm cũng như các BNPL startups khác, không chỉ dựa duy nhất kênh bán ABS mà thường dùng đồng thời nhiều kênh huy động vốn khác. Tuy nhiên, có thể nói việc xoay vòng vốn thông qua nghiệp vụ bán ABS là một trong những lý do không nhỏ giúp Affirm có thể “underwrite” được hơn 8 tỷ USD giá trị GMV trong năm tài chính 2021, trong khi chỉ có đâu đó khoảng 2 tỷ USD tiền mặt.

Ngân hàng sử dụng ABS

Không chỉ dừng ở nợ BNPL, bạn có thể tìm thấy ví dụ các doanh nghiệp sử dụng Asset-Back Securities ở vô số lĩnh vực tại Mỹ từ hàng thập kỷ qua, cứ ở đâu có nợ, có khoản phải thu, thì ABS sẽ được sử dụng. Các ngân hàng tại Mỹ đã xoay vòng vốn dựa trên việc bán ABS cho đủ thứ trên đời từ nợ thẻ tín dụng, nợ mua nhà, mua xe trả góp, studen loans…

Nợ mua nhà – một dạng ABS nhưng vì nó quá to nên được đặt tên riêng là Mortgate Backed Securities – MBS, chính là nguyên nhân gây ra khủng hoảng tài chính năm 2008 tại Mỹ.

Các ngân hàng tại Mỹ cho phép người dùng mua nhà trả góp, vì nghiệp vụ này cực kỳ thâm dụng vốn và không có ai muốn chờ 10-20 năm mới thu lại được tiền từ người dùng cả. Do đó, để có vốn để tiếp tục viết những khoản nợ mới, ngân hàng sẽ bán những khoản nợ nhà trả góp này dưới dạng MBS này cho các quỹ đầu tư ở một mức chiết khấu. Ngân hàng có động cơ để viết ra nhiều khoản cho mua nhà trả góp nhất có thể, vì mỗi một lần như vậy là họ kiếm được một lượng lợi nhuận không nhỏ, trong khi đó, rủi ro về vỡ nợ thì họ lại không phải chịu mà đã được chuyển sang những quỹ đầu tư mua MBS.

Cơ chế về “asymetric risk/reward” này thúc đẩy ngân hàng viết càng nhiều khoản nợ nhất có thể , thậm chí là cho những người có rủi ro vỡ nợ cao – subprime. Những khoản cho vay dưới chuẩn này và việc thiếu sự đánh ra rủi ro chuẩn xác của các rating agency chính là nguyên nhân gây ra khủng hoảng tài chính năm 2008 tại Mỹ.

Pipe và SaaS cash flow

Pipe là startup giải quyết vấn đề về cashflow cho doanh nghiệp thú vị nhất mà mình từng biết. Họ sử dụng model Asset-Backed Securities một cách rất khéo léo để giúp giải quyết vấn đề về dòng tiền cho các SaaS startups.

Trước khi khám phá business model của Pipe, hãy cùng mình đi qua vài đường cơ bản về SaaS startups và những vấn đề về cashflow mà họ gặp phải.

SaaS startups có thể coi là một trong những ví dụ khá điển hình cho model cashflow dạng 1 – Dòng tiền vào đến sau dòng tiền ra.

Cụ thể, những SaaS startups này phải tốn chi phí để “acquire customers” thông qua sales và marketing. Những chi phí này được tính vào CAC ngay lập tức, một cục ở thời điểm hiện tại. Tuy nhiên, vì cấu trúc của model pricing dạng monthly subscription, doanh thu của những công ty này chỉ chảy vào từ từ qua từng tháng, do đó SaaS startups cần một khoảng thời gian khá lâu sau đó để có thể đạt đến điểm hoà vốn. CAC payback period của SaaS startups có thể lên đến 18-30 tháng.

Hệ quả của điều này là việc unit economics trong thời gian đầu này sẽ là âm khá nhiều. Càng scale nhanh, startup càng lỗ nhiều trong ngắn hạn. Hình bên dưới so sánh dòng tiền của SaaS startups với các tốc độ tăng trưởng khác nhau, như bạn có thể thấy, startup với growth gate cao nhất – tức đường màu cam, cũng là startup chịu lỗ nhiều nhất trong ngắn hạn. Thuật ngữ VC hay dùng để mô tả sự so sánh này là “Deepen the J curve”.

Vì tốc độ xoay vòng vốn của B2B SaaS là rất chậm. Chi phí thì phải trả trước, nhưng doanh thu thì còn lâu mới thu về. Do vậy, nếu muốn scale nhanh, startups sẽ không thể dùng chính doanh thu của mình để “mỡ nó rán nó” mà buộc phải gọi vốn ngoài và chấp nhận chịu “dilution” như bao startups khác.

Tính ổn định về doanh thu của SaaS startups

Một đặc điểm chung nổi bật khác của các B2B SaaS startups tốt là có retention rate – tỷ lệ giữ chân khách hàng rất cao. Nếu so sánh với những startup ở tất cả các mô hình khác thì retention của B2B SaaS thực sự ở một đẳng cấp khác.

Retention rate hiểu đơn giản là có bao nhiêu người dùng còn tiếp tục sử dụng dịch vụ của bạn sau một thời gian nhất định.

Ví dụ nếu retention sau 3 tháng của bạn là 20% thì có nghĩ là trung bình với 100 users đăng ký từ 3 tháng trước, giờ đây chỉ còn 20 người còn tiếp tục dùng sản phẩm của bạn.

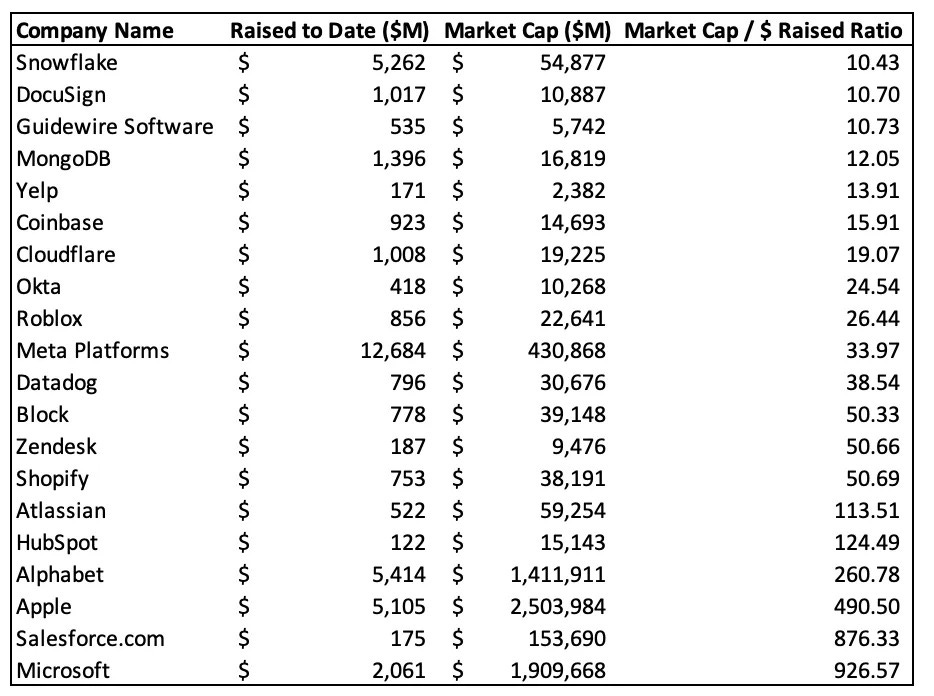

Lenny Rachitsky có từng phỏng vấn một loạt VC nổi tiếng để so sánh tiêu chuẩn về retention rate mà cá nhân những VC này dùng để so sánh và phân loại “good to great” startups. Có thể coi đây là benchmarks để tất cả các startups nhìn vào và tự xem mình đang ở đâu.

Nếu bạn build product về consumer social như Instagram, Tiktok thì chỉ cần 25% retention rate là bạn đã thuộc vào dạng Good rồi, nếu chạm đến 45% thì là Great – dạng xưa nay hiếm. Tuy nhiên nếu bạn bán Consumer SaaS như Evernote, Dropbox, Spotify thì bạn cần retention lên đến 40% để chạm mức Good, và tận 70% để vào top Great.

Tiếp tục với SMB / Mid-Market SaaS như Slack, Zoom, Atlassian tiêu chuẩn lại càng cao hơn – 60% retention chỉ là Good, ~80% mới là Great. Cuối cùng những công ty dạng Enterprise SaaS như Salesforce, kỳ vọng về retention là cao nhất – 70% is Good, 90% is Great.

Đây là chúng ta mới chỉ đang nói về User Retention đơn thuần, còn nếu tính theo benchmark là Net Revenue Retention, thì để vào top good SaaS, ở bất cứ hạng mục nào, bạn cần chạm ngưỡng Net Revenue Retention tối thiểu là 80-100%. Để là Great thì con số này có thể lên đến 120-130%

Net Revenue Retention (Net Dollar Retention) là tỷ lệ doanh thu thu được từ một nhóm user sau một thời gian nhất định so với thời điểm đầu tiên.

Ví dụ nếu Net Revenue Retention trung bình sau 12 tháng cho SaaS product của bạn là 110% thì có nghĩa là: Nếu bạn thu về phí subscription $100/tháng từ một nhóm khách hàng trong tháng đầu tiên họ sử dụng dịch vụ, thì 12 tháng sau, vẫn từ nhóm người dùng này, bạn sẽ thu về $110/tháng.

User Retention luôn có con số dưới 100% tuy nhiên Net Revenue Retention có thể cao hơn 100%

Ok, vậy tất cả những con số này nói lên điều gì? – Câu trả lời là – Doanh thu của những công ty về B2B SaaS khi đạt đến một thời điểm nhất định sẽ trở nên cực kỳ ổn định và tương đối dễ đoán.

Ví dụ, Net Dollar Retention của Slack là 143% 🤯🤯🤯. Điều này có nghĩ là nếu Slack acquire được một nhóm khách hàng trong tháng này và thu về $100 MRR từ những khách hàng này, bạn có thể đoán gần như chính xác là 12 tháng nữa, Slack sẽ thu về đâu đó khoảng $143 MRR vẫn từ nhóm users này.

Lý giải cho điều này là việc SaaS product là có switching costs rất cao. Một khi doanh nghiệp của bạn đã chấp nhận sử dụng Slack để chat, hay dùng Atlassian cho task management thì sẽ rất khó để bạn có thể thay đổi sang dùng một sản phẩm khác. Workflow của công ty bạn sẽ dần được xây xoay quanh những phần mềm này.

Nếu đổi sang dùng một sản phẩm khác, bạn sẽ bạn chấp nhận mất toàn bộ dữ liệu chat như trong trường hợp của Slack, hoặc nhân viên của bạn sẽ phải tốn nhiều thời gian học làm quen với một phần mềm hoàn toàn mới – “new learning curve” như trong trường hợp của Atlassian.

Thời gian càng lâu chi phí “switching cost” này càng lớn. Do vậy, thời gian càng trôi qua, “moat” của B2B SaaS startups càng tăng lên => Retention càng ổn định => Dòng doanh thu ổn định và dễ đoán.

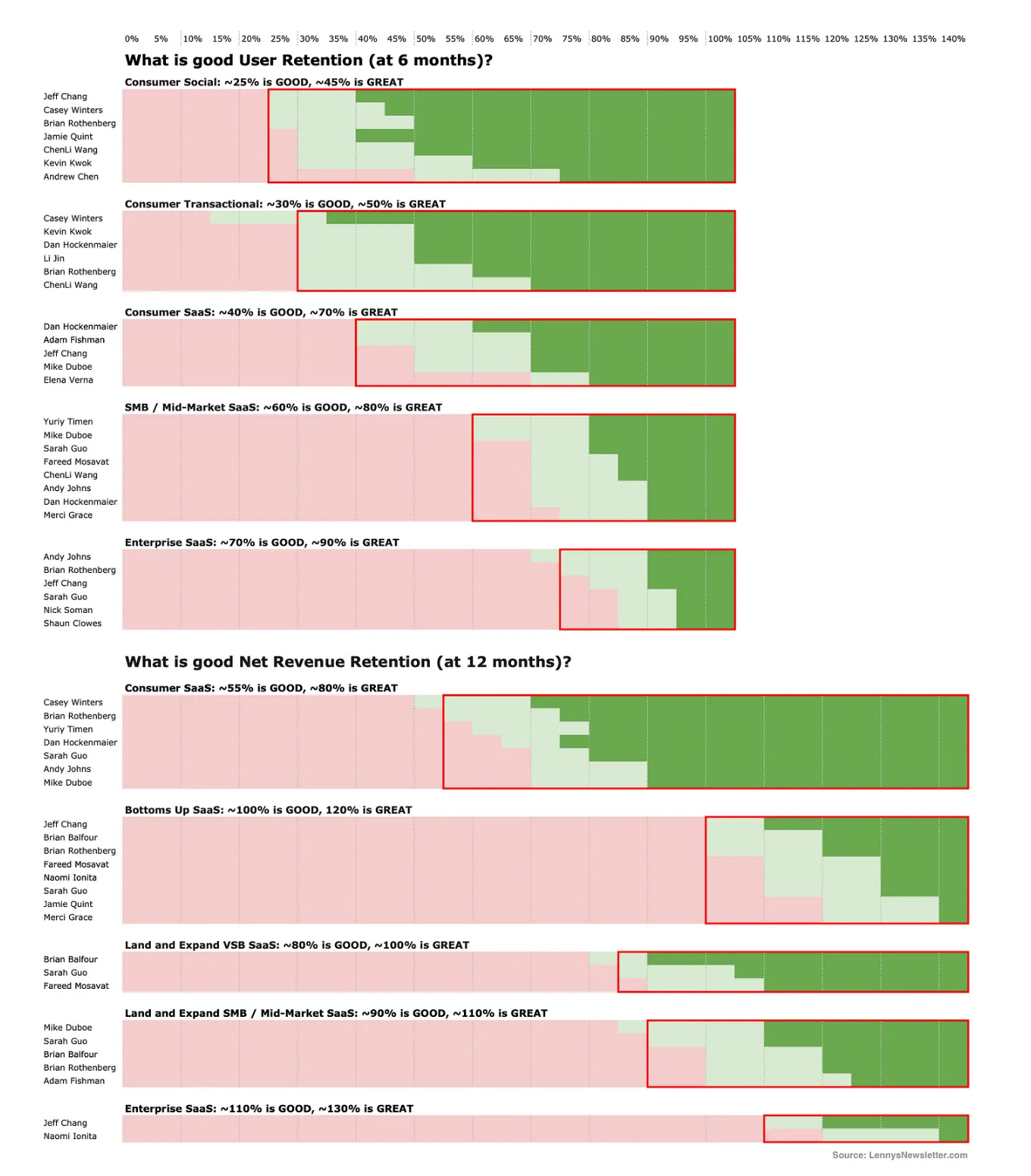

Bảng trên đây lấy dữ liệu public từ những công ty SaaS đã IPO trong năm 2018, 2019 và 2020 tại Mỹ. Lướt qua chúng ta có thể thấy vài điểm nổi bật.

- Trung bình các công ty late-stage SaaS này tăng trưởng khoảng +50% YoY

- Average Gross Margin xấp xỉ ~75%

- Net Dollar Retention Rate trung bình khoảng 120%

- Thời gian để hoà vốn – CAC payback period là từ 18.5 đến 30 tháng

=> SaaS startups tốt tăng trưởng nhanh, lợi nhuận cao và rất ổn định về doanh số (sticky retention).

Điểm cản trở – hay “bottleneck” lớn nhất cho sự tăng trưởng những công ty này là về cashflow, với tốc độ xoay vòng vốn quá chậm. Do vậy, mặc dù có doanh thu ổn định, nhưng để scale nhanh họ vẫn buộc phải gọi vốn ngoài thông qua equity financing và chấp nhận loãng cổ phần.

Pipe – The Product-Funding Fit for SaaS startups

Pipe giải quyết vấn đề về cashflow này bằng cách cho phép SaaS subscription startups có thể bán những dòng doanh thu tương lai của mình trong 12 tháng tới cho các nhà đầu tư ở một mức chiết khấu nhất định. Đổi lại, startups sẽ có tiền mặt ngay lập tức trong hiện tại để có thể dùng chính nguồn doanh thu này tiếp tục tái đầu tư vào việc tăng trưởng – tức “dùng chính mỡ nó để rán nó”.

Điều này giúp SaaS startups xoay vòng vốn nhanh hơn rất rất nhiều để bơm vào những nỗ lực tăng trưởng, từ đó giảm việc phải dựa vào việc gọi vốn ngoài thông qua equity financing => tránh được sự pha loãng cổ phần không cần thiết.

Về phía Pipe, họ biến những dòng tiền dạng recurring revenue của SaaS startups thành một dạng Fixed Income Asset như trái phiếu. Từ đó, Pipe sẽ đứng giữa như một sàn exchange nơi người mua và người bán có thể mua bán những dòng tiền này như cách họ mua bán, trading trái phiếu.

Khi đăng ký tài khoản với Pipe, những startup này sẽ phải cung cấp một số dữ liệu về doanh thu, kế toán bằng việc cho phép Pipe kết nối và đọc dữ liệu về doanh nghiệp thông qua API từ tài khoản PayPal, Stripe, Square.. và một số ngân hàng mà startup đang sử dụng..

Sau khi kết nối và “pull” được dữ liệu về từ những API này về, Pipe sẽ đưa ra những định giá nhất định về rủi ro của những nguồn doanh thu này từ đó đưa ra mức chiết khấu phù hợp cho những dòng tiền này. Tương tự như việc định giá trái phiếu, càng rủi ro mức chiết khấu càng cao.

Sau khi Pipe đưa ra định giá, những luồng doanh thu subscription này sẽ được hiển thị toàn bộ lên giao diện Sell-side của Pipe.

Tại đây, startups có thể chọn những dòng doanh thu của từng khách hàng mà họ muốn bán đi. Startups có thể thấy tổng lượng doanh thu họ có thể bán đi và lượng payout họ sẽ nhận về ngay lập tức.

Ví dụ như trong hình bên dưới, một SaaS startup được định giá bid $0.9448. Tức với mỗi $1 doanh thu trong tương lai họ bán đi, họ có thể nhận về lập tức $0.9448. Điều này tương đương với mức chiết khấu là 5.52%, đây cũng chính là lãi suất mà người mua – tức nhà đầu tư sẽ thu về khi lựa chọn mua dòng doanh thu này.

Có thể coi model của Pipe không khác gì model bán ABS như cách Affirm hay các ngân hàng đang sử dụng. Điều khác biệt duy nhất là họ là người đầu tiên đưa model giúp giải quyết về cashflow này đến với SaaS startups và biến doanh thu của những công ty này thành một “asset class” mới.

Model này của Pipe có vẻ đang hoạt động khá tốt khi họ chỉ mất vỏn vẹn hơn 12 tháng kể từ khi thành lập để chạm đến mốc định giá 2 tỷ đô. Tốc độ chóng mặt này giúp Pipe tạo nên một kỷ lục vô tiền khoáng hậu trong lịch sử về thời gian để đạt được mốc định giá trên.

Sân chơi B2B financing đang ngày càng trở nên thú vị với startups theo đuổi đủ loại bussiness model khác nhau từ Invoice factoring, B2B BNPL đến Revenue based financing. Pipe với model ABS là người chơi mới nổi nhất của cuộc chơi. Dù là vận hành trên model gì đi nữa thì việc giải quyết vấn đề về Cash flow management cho các doanh nghiệp vẫn đã, đang và sẽ tiếp tục là một mỏ vàng được nhiều startups theo đuổi.

Berkshire Hathaway & Insurance Float

Như đã kể, trong tất cả các model về cashflow, trường hợp 3 – Dòng tiền vào đến trước dòng tiền ra – là trường hợp lý tưởng nhất cho doanh nghiệp.

Bạn thu được tiền vào từ người dùng/khách hàng để có vốn để kinh doanh trước cả khi phải chi tiền ra. Lĩnh vực có thể coi là kinh điển nhất cho model này chính là ngành bảo hiểm. Tuỳ theo từng loại hình bảo hiểm khác nhau nhưng về cơ bản các công ty bảo hiểm đều sẽ thu phí thường niên hoặc một cục của người dùng nhưng sẽ chỉ phải trả lại rất lâu sau đó, khi hợp đồng đáo hạn, hoặc có sự kiện xảy ra như đã thoả thuận trong hợp đồng. Ở một góc độ nào đó, Bảo hiểm là mô hình kinh doanh có cashflow trái ngược hoàn toàn so với BNPL, Warrent Buffett từng hóm hỉnh gọi bảo hiểm là “Collect Now – Pay Later”.

Về cơ bản trong suốt thời gian này – có thể lên đến 20-30 năm như trong trường hợp của bảo hiểm nhân thọ, các công ty bảo hiểm đang được người dùng cho vay vốn miễn phí. Thậm chí là lãi suất âm – nếu công ty bảo hiểm vận hành việc đánh giá rủi ro tốt và có lãi từ nghiệp vụ bảo hiểm.

Yeah, lãi suất âm – tức người dùng đang trả tiền để những công ty bảo hiểm vay tiền từ họ là một góc nhìn khá thú vị khi mình nghĩ về ngành bảo hiểm. Lợi thế về cashflow của Amazon với 30 day float và lãi suất không đồng trở nên thật nhỏ bé khi so sánh với những công ty bảo hiểm có float trong 20-30 năm và lãi suất âm*.

Không chỉ vậy, ngành bảo hiểm không có rủi ro về “bank run” như các ngân hàng khi người dùng có thể đồng loạt kéo đến cùng lúc và yêu cầu rút tiền. Với bảo hiểm, người dùng không thể muốn rút là rút mà chỉ khi hợp đồng đáo hạn hoặc có sự kiện được bảo hiểm xảy ra thì họ mới có thể thu tiền về.

Do vậy khi công ty bảo hiểm đánh giá rủi ro tốt và bán được hợp đồng bảo hiểm cho một lượng người dùng đủ lớn – rủi ro này sẽ được “diversified” xuống mức tối thiểu. Từ đó, công ty bảo hiểm có thể yên tâm mang cục tiền của người dùng đi đầu tư dài hạn mà vẫn có thể tương đối yên tâm là họ sẽ không phải đối mặt với bất cứ rủi ro nào về thiếu thanh khoản trong ngắn hạn.

Thêm nữa, nếu coi việc bán bảo hiểm là một khoản vay nợ, thì một lợi thế nữa là doanh nghiệp bảo hiểm không cần bất cứ thế chấp nào để đi vay được khoản nợ này – uncollateralized loans.

Tổng hợp lại ba điểm này, khi coi việc bảo hiểm là đi vay một một khoản nợ thì nó có:

1. Không lãi suất, thậm chí lãi suất âm.

2. Không cần thế chấp.

3. Không có rủi ro về việc bị đòi nợ trong ngắn hạn.

Tất cả những điểm lý giải cho việc Warren Buffett, ông chủ của Berkshire Hathaway – lại yêu thích ngành bảo hiểm đến thế. Có thể coi GEICO hay General Re – những công ty bảo hiểm mà Berkshire sở hữu chính là ngân hàng nội bộ cung cấp nguồn vốn chủ yếu cho việc vận hành và đầu tư của cả tập đoàn.

Cụ thể, theo dữ liệu vào cuối năm 2016, Berkshire Hathaway’s insurance float nằm ở mức 91.6 tỷ USD! Và bởi vì cách họ vận hành bảo hiểm ở mức có lãi, tức khoản vay 91.6 tỷ này đang có lãi suất âm. Cụ thể Buffett tiết lộ Berkshire thu về $28 tỷ đô lợi nhuận trước thuế trong vòng 14 năm từ việc bán bảo hiểm. Nói một cách khác, Berkshire được trả thêm tiền – 2 tỷ đô mỗi năm, để đi vay khoản vốn 91.6 tỷ USD, – thứ mà họ có thể thoải mái mang đi đầu tư vào chứng khoán và một loạt tài sản khác. Hiện nay, năm 2022, con số về insurance float trên sổ sách của Berkshire đã chạm ngưỡng 148 tỷ USD.

Hãy so sánh nó với model của các quỹ private equity hay hedge funds, họ cũng dùng đòn bẩy để đầu tư, nhưng thay vì có một khoản vay miễn phí đến từ insurance float như Berkshire, những quỹ này phải lãi suất 5-7% cho những khoản vay này.

Không chỉ vậy, mô hình quản trị rủi ro bảo hiểm của Berkshire Hathaway được thiết kế để họ không phải trả lại đền bù bảo hiểm mỗi năm cho người dùng quá 3% của tổng lượng Insurance float. Trong khi đó quỹ private equity hay hedge fund có thể bị yêu cầu phải trả lại toàn bộ khoản vay của họ ngay một lúc nếu giá trị những khoản đầu tư của họ rơi xuống một ngưỡng nhất định. Lợi thế về cashflow structure này của insurance float giúp Berkshire có thể yên tâm cầm tiền đi đầu tư trong dài hạn mà không phải chịu áp lực quá lớn khi thị trường cổ phiếu biến động trong ngắn hạn => cực kỳ phù hợp với quan điểm đầu tư dài hạn của Buffett.

Qua đây, ta có thể thấy chiến lược huy động vốn qua insurance float của Berkshire tài tình như thế nào. Năm 2018, CFA Institute và AQR có thực hiện một nghiên cứu phân tích về thành công Buffett, kết cục không nằm ngoài dự đoán, nếu nói về return đến từ những khoản đầu tư của ông thì Buffett đã nằm ở trong top 1% của các nhà đầu tư trong lịch sử. Tuy nhiên, thứ mà thực sự khiến ông trở nên vĩ đại, và bỏ xa những nhà đầu tư khác đến từ việc Berkshire đã sử dụng đòn bẩy hiệu quả thông qua nguồn vốn khổng lồ đến từ float để tăng return cho những khoản đầu tư này lên gấp nhiều lần.

Mọi người thường nói đến Buffett về kiến thức đầu tư, chọn cổ phiếu của ông, nhưng với mình, thứ mình ngưỡng mộ nhất về ông là năng lực phân bổ dòng tiền. Một cá nhân hiếm có, quy tụ cả hai phẩm chất của một “Investor” lẫn một “Capital Allocator” xuất sắc.

Apple

Không chỉ dừng ở việc phân bổ tiền trong nội bộ Berkshire, khi đầu tư Buffett cũng luôn tìm kiếm doanh nghiệp có “float”. Chẳng thế mà Apple, khoản đầu tư lớn nhất và cũng là thành công nhất của Berkshire Hathaway từ trước tới nay cũng có phẩm chất yêu thích này của Buffett.

Cụ thể hiện Apple có cash conversion cycle là âm 53 ngày, thậm chí trong quá khứ đã có lúc đó đã lên đến gần -80 ngày. Lý giải cho điều này, theo phân tích của Forbes vào năm 2018 ta có:

Cash Conversion Cycle = DIO + DSO – DPO

DIO (Days Inventory Outstanding) – Thời gian hàng tồn kho của Apple – khoảng 12 ngày trong FY 2017.

DSO (Days Sales Outstanding) – Thời gian Apple nhận được thanh toán từ các nhà phân phối/ bán lẻ. Với kênh phân phối qua của hàng của chính Apple thì con số này bằng 0. Tuy nhiên chia trung bình cho tất cả các kênh thì nó khoảng 27 ngày.

DPO (Days Payable Outstanding) – Số ngày Apple phải trả tiền cho nhà cung ứng. Ở năm tài chính 2017, con số này là khoảng 110 ngày. Tức 110 ngày sau khi nhận được hàng, Apple mới phải trả tiền cho nhà sản xuất. Con số khủng khiếp này thể hiện vị thế và quyền lực của Apple lớn như thế nào, khi thương lượng với nhà cung ứng về điều khoản thanh toán. Điều này cũng khá dễ hiểu vì với nhiều nhà sản xuất, Apple luôn luôn là khách hàng lớn nhất, thậm chí là duy nhất -độc quyền mua (monopsony).

=> Cash Conversion Cycle = DIO + DSO – DPO = 12+27-110 = -71 days

Tương tự như Amazon, khoảng thời gian này 50-70 ngày này chính là float của Apple – khoản vay miễn lãi mà họ có thể tuỳ ý sử dụng để tăng trưởng. Với báo cáo doanh thu quý 2/2022, Apple thu về khoảng 63 tỷ USD từ việc bán thiết bị phần cứng – tương ứng với 63 tỷ float đang nằm trong tay Tim Cook. Cũng khá thú vị, nhưng mình không nghĩ là trùng hợp khi trong 3 công ty công nghệ mà Berkshire đầu tư thì có đến 2 là có negative cash conversion cycle và float – Apple, Amazon. (Công ty còn lại là Snowflake). Với Buffet, một người xưa nay vốn vẫn rất ít khi đầu tư vào mảng công nghệ, có lẽ ông là người hiểu rõ hơn ai hết lợi thế về cash flow này.

Nguồn: Dentmakers

Chú ý: ghi nguồn từ Vinathis Finance - vinathis.com

Mời quý bạn đọc đăng gửi bài viết tại chuyên trang TÀI CHÍNH - DOANH NGHIỆP - CHUYỂN ĐỔI SỐ - email: bbt.finance@vinathis.com