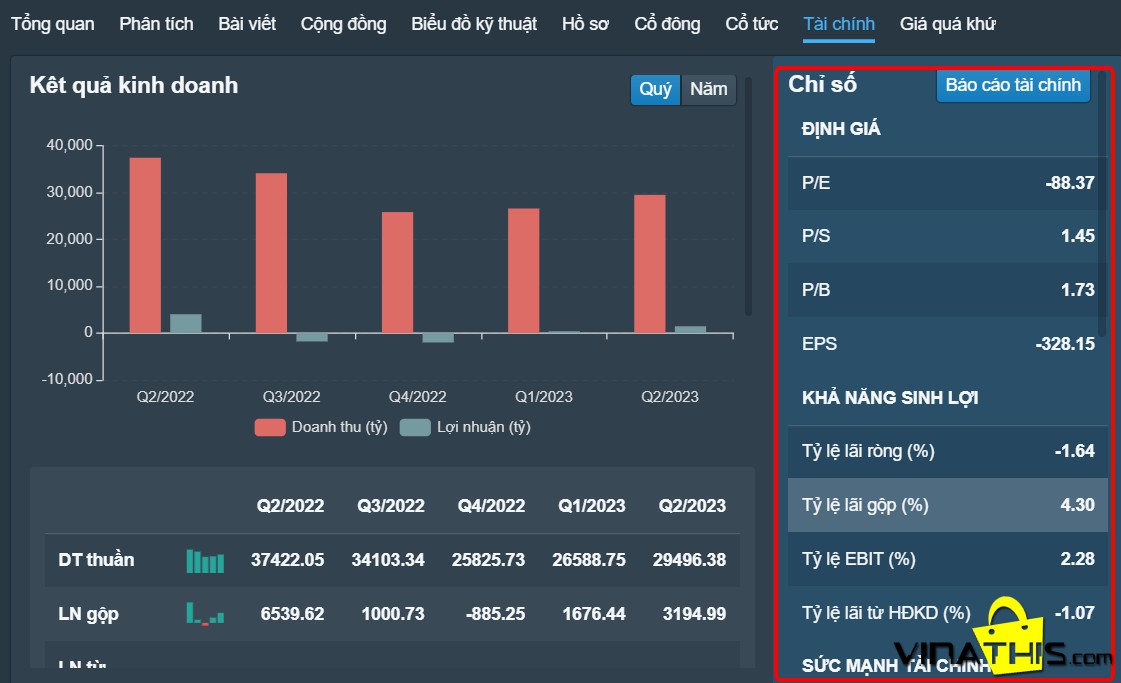

5 Danh mục có chỉ số trong một báo cáo tài chính sơ bộ nhà đầu tư phải đọc

Dưới đây là phân tích và giải thích rõ các chỉ số tài chính chứng khoán và ý nghĩa của chúng đối với một nhà đầu tư:

1. Định giá:

-

P/E (Price-to-Earnings Ratio): Tỷ lệ P/E so sánh giá của một cổ phiếu với lợi nhuận trên cổ phiếu đó. Nó cho biết bao nhiêu đồng lợi nhuận mà bạn phải trả để sở hữu một đồng vốn. Một P/E thấp hơn có thể chỉ ra rằng cổ phiếu đang được định giá hợp lý hoặc rẻ hơn, nhưng cũng có thể là dấu hiệu rằng doanh nghiệp đang gặp khó khăn trong việc tăng trưởng.

-

P/S (Price-to-Sales Ratio): Tỷ lệ P/S so sánh giá của một cổ phiếu với doanh số bán hàng của doanh nghiệp. Nó giúp đánh giá giá trị của doanh nghiệp dựa trên doanh thu thay vì lợi nhuận. Một P/S thấp hơn có thể cho thấy cổ phiếu đang được định giá thấp hơn so với doanh thu, nhưng cũng cần xem xét các yếu tố khác.

-

P/B (Price-to-Book Ratio): Tỷ lệ P/B so sánh giá của cổ phiếu với giá trị tài sản của doanh nghiệp trên sách kế toán. Nó giúp đánh giá giá trị thực sự của doanh nghiệp. Nếu P/B thấp hơn 1, có thể cho thấy cổ phiếu đang được định giá thấp hơn giá trị tài sản của nó.

-

EPS (Earnings per Share): Tỷ lệ này cho biết lợi nhuận trung bình mà mỗi cổ phiếu của một doanh nghiệp đạt được. Nó thường được sử dụng để đánh giá hiệu suất của một cổ phiếu.

2. Khả năng sinh lợi:

-

Tỷ lệ lãi ròng (%): Tỷ lệ này biểu thị mức độ lãi ròng của doanh nghiệp so với doanh thu. Một tỷ lệ cao hơn cho thấy doanh nghiệp có khả năng biến doanh thu thành lợi nhuận cao.

-

Tỷ lệ lãi gộp (%): Tỷ lệ này so sánh lãi gộp với doanh thu. Nó cho biết bao nhiêu phần trăm của doanh thu là lãi gộp. Tỷ lệ lãi gộp cao hơn thường là dấu hiệu của một doanh nghiệp hiệu quả về chi phí sản xuất.

-

Tỷ lệ EBIT (%): Tỷ lệ EBIT (Lợi nhuận trước thuế và lãi vay) so sánh lợi nhuận trước thuế và lãi vay với doanh thu. Nó cho biết khả năng sinh lợi của doanh nghiệp trước khi tính thuế và lãi vay.

-

Tỷ lệ lãi từ HĐKD (%): Tỷ lệ này so sánh lợi nhuận từ hoạt động kinh doanh với doanh thu. Nó đo lường khả năng của doanh nghiệp kiếm lời từ hoạt động cốt lõi của họ.

3. Sức mạnh tài chính:

-

Thanh toán hiện hành: Đo lường khả năng thanh toán nợ ngắn hạn của doanh nghiệp. Càng cao, càng tốt.

-

Thanh toán nhanh: Đo lường khả năng thanh toán nợ ngắn hạn mà không cần phải bán tài sản. Càng cao, càng tốt.

-

Thanh toán lãi vay: Đo lường khả năng thanh toán lãi vay. Càng cao, càng tốt.

-

Nợ/Vốn chủ sở hữu: Đo lường mức độ sử dụng vốn vay so với vốn chủ sở hữu. Càng thấp, càng tốt.

4. Hiệu quả quản lý:

-

ROA (Return on Assets) (%): Đo lường hiệu suất của doanh nghiệp trong việc sinh lời từ tài sản. Càng cao, càng tốt.

-

ROE (Return on Equity) (%): Đo lường hiệu suất của doanh nghiệp trong việc sinh lời từ vốn chủ sở hữu. Càng cao, càng tốt.

-

ROIC (Return on Invested Capital) (%): Đo lường hiệu suất của doanh nghiệp trong việc sinh lời từ vốn đầu tư. Càng cao, càng tốt.

-

ROCE (Return on Capital Employed) (%): Đo lường hiệu suất của doanh nghiệp trong việc sinh lời từ vốn đầu tư và vốn vay. Càng cao, càng tốt.

5. Khả năng hoạt động:

-

Vòng quay tổng Tài Sản: Đo lường thời gian mà tài sản của doanh nghiệp hoạt động trong chu kỳ. Càng ngắn, càng tốt.

-

Vòng quay HTK (Vòng quay Hàng Tồn Kho): Đo lường thời gian mà tồn kho của doanh nghiệp được bán trong một chu kỳ. Càng ngắn, càng tốt, vì nó cho biết tồn kho không bị lãng phí và tiền không bị ràng buộc trong hàng tồn kho lâu.

-

Vòng quay các KPT (Vòng quay Các Khoản Phải Thu): Đo lường thời gian mà doanh nghiệp mất để thu được tiền từ khách hàng sau khi họ đã bán hàng. Càng ngắn, càng tốt, vì nó giúp cải thiện tính thanh khoản và khả năng thu tiền.

-

Vòng quay Tài sản ngắn hạn: Đo lường thời gian mà tài sản ngắn hạn của doanh nghiệp hoạt động trong chu kỳ. Càng ngắn, càng tốt, vì nó cho thấy khả năng của doanh nghiệp quản lý tài sản ngắn hạn một cách hiệu quả.

Các chỉ số tài chính này cung cấp cho nhà đầu tư cái nhìn tổng quan về tình hình tài chính của một doanh nghiệp hoặc tổ chức. Tuy nhiên, không nên dựa quá mức vào chỉ một số chỉ số mà nên xem xét chúng cùng nhau để đưa ra quyết định đầu tư hoặc không đầu tư. Ngoài ra, cũng cần xem xét ngữ cảnh của ngành và sự biến đổi trong thời gian thực tế của doanh nghiệp và thị trường. Từ đó mới có thể đưa ra các quyết định chiến lược và chính xác, hiệu quả trong hoạt động đầu tư của bạn.

Tác giả bài viết: Hoàng Thi

Chú ý: ghi nguồn từ Vinathis Finance - vinathis.com

Mời quý bạn đọc đăng gửi bài viết tại chuyên trang TÀI CHÍNH - DOANH NGHIỆP - CHUYỂN ĐỔI SỐ - email: bbt.finance@vinathis.com

Ý kiến bạn đọc

Những tin mới hơn

Những tin cũ hơn

Vinathis.com/news - Nguồn tin chiến lược cho doanh nhân và doanh nghiệp

Nội dung nổi bật tại Vinathis News: Thị trường tài chính và cơ hội đầu tư Cập nhật liên tục diễn biến thị trường chứng khoán, tiền điện tử và các xu hướng tài chính toàn cầu. Tin tức mới nhất về công nghệ tài chính (fintech), giúp bạn nắm bắt cơ hội trong kỷ nguyên...

-

Chiến lược đầu tư cổ phiếu và thị trường cổ phiếu, chứng khoán của việt nam chuyển biến như thế nào trong 20 năm qua.

Chiến lược đầu tư cổ phiếu và thị trường cổ phiếu, chứng khoán của việt nam chuyển biến như thế nào trong 20 năm qua.

-

Báo Cáo Phân Tích Thị Trường - Ngành Trà và Cà Phê tại Việt Nam

Báo Cáo Phân Tích Thị Trường - Ngành Trà và Cà Phê tại Việt Nam

-

MC Phan Anh đã vi phạm Nghị định 64/2008 và Nghị định 147/2007 của Chính phủ

MC Phan Anh đã vi phạm Nghị định 64/2008 và Nghị định 147/2007 của Chính phủ

-

Báo cáo sơ bộ tình hình nhu cầu lương thực thực phẩm toàn cầu và tình hình phát triển nông nghiệp an ninh lương thực tại Việt Nam đến giữa năm 2024.

Báo cáo sơ bộ tình hình nhu cầu lương thực thực phẩm toàn cầu và tình hình phát triển nông nghiệp an ninh lương thực tại Việt Nam đến giữa năm 2024.

-

Báo Cáo Phân Tích Thị Trường - Thị Trường Trà Sữa tại Việt Nam

Báo Cáo Phân Tích Thị Trường - Thị Trường Trà Sữa tại Việt Nam

-

5 Coin Sắp Lên Sàn Binance Tiềm Năng Đáng Chú Ý Nhất Trong Năm 2024

5 Coin Sắp Lên Sàn Binance Tiềm Năng Đáng Chú Ý Nhất Trong Năm 2024

-

Lịch sử hình thành và phát triển của thương hiệu Co.op Mart

Lịch sử hình thành và phát triển của thương hiệu Co.op Mart

-

Jack Ma: 'Tài năng của người đàn ông thường tỷ lệ nghịch với ngoại hình'

Jack Ma: 'Tài năng của người đàn ông thường tỷ lệ nghịch với ngoại hình'

-

Sự ra đời và phát triển của thương hiệu THACO - Trường Hải Auto

Sự ra đời và phát triển của thương hiệu THACO - Trường Hải Auto

-

Lịch sử hình thành và phát triển của Facebook

Lịch sử hình thành và phát triển của Facebook

-

Tp Hồ Chí Minh mới có những gì sau khi sáp nhập?

Tp Hồ Chí Minh mới có những gì sau khi sáp nhập?

-

TỬ VI NGÀY 1/7/2025: NGÀY LỊCH SỬ CHUYỂN MÌNH CỦA VIỆT NAM

TỬ VI NGÀY 1/7/2025: NGÀY LỊCH SỬ CHUYỂN MÌNH CỦA VIỆT NAM

-

THỊ TRƯỜNG XE VẬN TẢI HÀNH KHÁCH CỠ LỚN VIỆT NAM SÔI ĐỘNG VỚI SỰ GIA NHẬP CỦA KIM LONG MOTOR HUẾ

THỊ TRƯỜNG XE VẬN TẢI HÀNH KHÁCH CỠ LỚN VIỆT NAM SÔI ĐỘNG VỚI SỰ GIA NHẬP CỦA KIM LONG MOTOR HUẾ

-

Bí quyết kinh doanh thành công - lối đi ngược dòng của người nhạy bén.

Bí quyết kinh doanh thành công - lối đi ngược dòng của người nhạy bén.

-

TẬP ĐOÀN SƠN HẢI HIỆN ĐANG KINH DOANH VÀ TIỀM LỰC RA SAO?

TẬP ĐOÀN SƠN HẢI HIỆN ĐANG KINH DOANH VÀ TIỀM LỰC RA SAO?

-

Tổ hợp Không gian Sáng tạo CMC (CCS Hà Nội): Bước ngoặt chiến lược cho công nghệ Việt Nam

Tổ hợp Không gian Sáng tạo CMC (CCS Hà Nội): Bước ngoặt chiến lược cho công nghệ Việt Nam

-

Google Veo 3 là gì? làm sao để dùng được VEO 3?

Google Veo 3 là gì? làm sao để dùng được VEO 3?

-

Cách tận dụng nguồn lực và lịch sử tài chính từ Hộ Kinh Doanh sang công ty

Cách tận dụng nguồn lực và lịch sử tài chính từ Hộ Kinh Doanh sang công ty